Coberturas, indemnizaciones, el tipo de coche que tienes… Todos los detalles en los que deberías fijarte antes de firmar

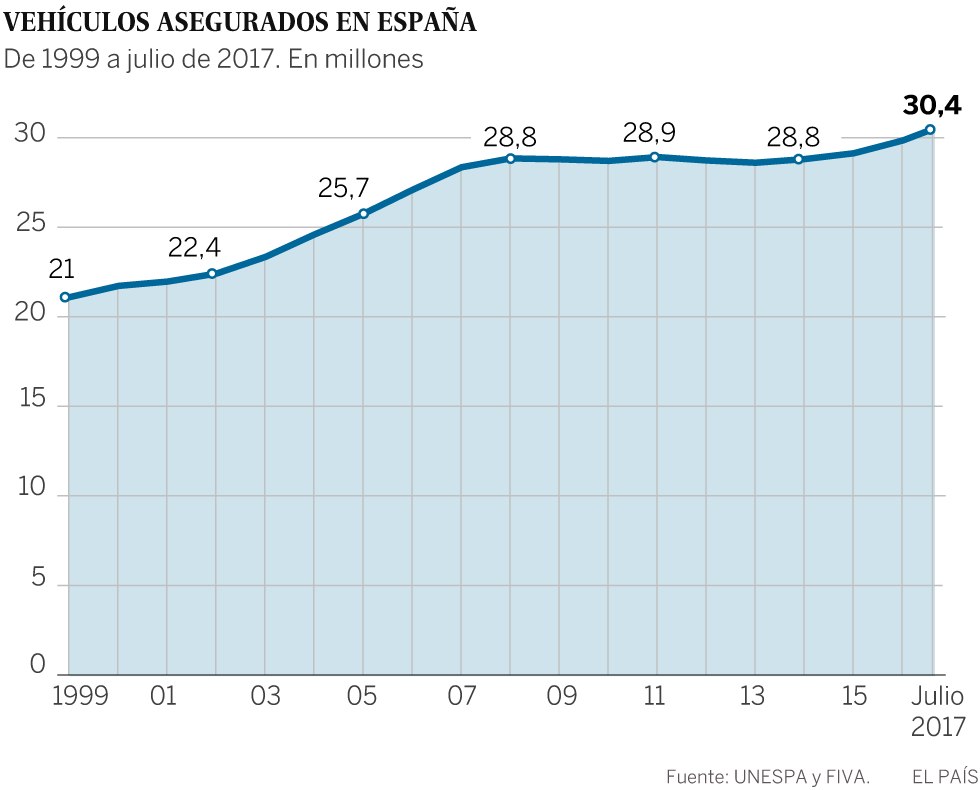

La contratación de un buen seguro, entonces, es un factor capital de la planificación financiera personal, puesto que se trata de un gasto fijo para un servicio cuya eficacia se revela decisiva en momentos que pueden ser muy dolorosos económica y anímicamente. Y es una preocupación de las más comunes: desde marzo, son ya más de 30 millones los vehículos asegurados en España, según el fichero informático del Consorcio de compensación de seguros.

Más allá de la posible existencia de una franquicia, es decir, de una cantidad mínima que el cliente deberá abonar por cada siniestro, ¿qué elementos será mejor tener en cuenta a la hora de escoger la póliza para el coche?

Cobertura por daños al conductor

El conductor de un vehículo también puede ser víctima de un accidente, como es lógico. Pero, ¿qué pasa si es víctima y, al mismo tiempo, causante del siniestro? Si solo el conductor tiene la culpa de un percance del que sale perjudicado, el seguro obligatorio de responsabilidad civil hacia terceros no le cubrirá los daños que él mismo haya sufrido. Solo a la otra parte. Por ello, el director técnico de la correduría de seguros Lluch & Juelich Brokers, Carlos Lluch, subraya que es muy importante contar con una buena cobertura también para el conductor.

“El seguro a terceros en ningún caso reparará tu coche ni te indemnizará por tus lesiones, por lo que, si quieres tener esas protecciones, debes contratar la cobertura de tu vehículo —se conoce como daños propios, aunque todo el mundo la llama seguro a todo riesgo— y el seguro de accidentes del conductor, que te protege a ti”, señala la patronal de seguros Unespa en su página web. “Es algo esencial cuando el vehículo que se asegura es una motocicleta”, remata Lluch.

De todas formas, la Asociación para la defensa de consumidores y usuarios de bancos, cajas y seguros (Adicae) advierte en su web que “tiene sentido la contratación de un seguro a todo riesgo fundamentalmente en el caso de vehículos nuevos pero, dado su alto coste, no se recomienda para vehículos que tengan más de dos años, ya que raras veces se cubre el 100% por su pérdida a partir del segundo año”.

La letra pequeña

Si la intención es utilizar el coche también fuera de España, es conveniente averiguar que las coberturas y la reclamación de daños, y la asistencia durante el viaje, estén incluidas también para cuando nos encontremos con nuestro vehículo en el extranjero.

La letra pequeña de la cobertura, entonces, es un elemento clave, al que convendrá echar más de un vistazo. “Muchas aseguradoras no cubren el envío de grúa o los daños propios que puedan darse en caminos de tierra o en el campo”, asevera Lluch. Lo que se traduce en la práctica inutilidad de estos seguros para propietarios de todo terreno, cazadores, agricultores o quienes utilizan su vehículo para desplazarse a lugares de excursionismo.

De la misma manera, si solemos transportar en la baca objetos como piraguas, esquíes, equipajes, o bicicletas, habrá que comprobar la existencia de una cobertura en el caso de que se caigan. “¿Qué pasa si se desprenden y golpeamos al motorista que nos sigue?”, se pregunta Lluch. “Luego podremos añadir otros seguros aparte, pero esto es lo básico y hay que elegir bien”, recalca.

Si se te cae la carga del remolque, ¿estás cubierto?

¿La cobertura de los remolques o caravanas? “Suele pasar desapercibida”, admite Lluch. “Es muy importante, sin embargo, que nuestro seguro no solo cubra el daño causado con el tercer eje sino también el siniestro provocado por una caída del material que transporta”, señala. Muchos no lo saben, pero no tienen ese riesgo cubierto, según este experto.

Quienes tienen la intención de añadir un remolque a su vehículo deben saber también que tendrán que adecuar su carné de conducir. “Con un carné de categoría B podemos conducir un máximo de 3.500 kilogramos, pero ya me he encontrado con un titular de un todo terreno que pesa 2.800 kilos con cinco personas a bordo y un remolque con dos caballos, un peso superior a lo permitido”, asegura Lluch.

El ‘tuning’ muchas veces será motivo de rechazo

Una modificación del vehículo tras la compra no siempre es algo sencillo que solo afecta al lado estético de un coche. Si los cambios conciernen las prestaciones, los tipos de neumáticos o las cotas, será necesario registrarlos en la ITV. “Muchas aseguradoras no admiten un vehículo tuneado y pondrán muchos problemas en caso de accidente, así que será mejor prevenir de las modificaciones que hayamos hecho”, afirma Lluch.

El precio (alto o bajo) es revelador

Las grandes diferencias de precios entre distintos seguros deben despertar la atención del cliente potencial y hacer que suenen las alarmas, porque, después de todo, “un coche se accidenta igual independientemente de cuál es su aseguradora”, en palabras de Lluch. Entonces, “un precio exageradamente alto es un indicador de que ese asegurador no nos quiere, bien por nuestro perfil como conductor, bien por el de nuestro coche o nuestro entorno”, advierte este experto.

Por el contrario, “un precio excesivamente bajo significa que esa compañía quizá paga mal a los talleres, a los abogados, a los peritos, contrata poco personal y poco formado o proporcionará servicios de poca intensidad con peores valoraciones, lo que se traduce en peores indemnizaciones”. En resumen, lo barato suele salir caro y el low cost se puede pagar con creces en el momento del siniestro. Averigua por qué ofrecen descuento.

El laberinto de las indemnizaciones

Tampoco son idénticas las maneras con las que las aseguradoras estiman el valor de un coche para determinar la cuantía de la indemnización. Lluch sugiere fijarse en los criterios de valoración en el caso de un siniestro total. ¿La compañía se basará en el valor a nuevo, es decir, en el precio del coche nuevo? ¿O aplicará el valor de mercado, que es el precio que un tercero hubiera pagado por el vehículo siniestrado poco antes del accidente? ¿O preferirá el valor venal, es decir, el precio al que se hubiera vendido efectivamente aquel coche un instante antes del percance?

Puede ocurrir también que la aseguradora utilice el valor venal del coche más un porcentaje de mejora, el llamado valor venal mejorado. Dependiendo del caso, la indemnización será distinta según el criterio que se siga o si al precio del vehículo se aplica una deducción por el valor de los restos, es decir, lo que queda después del siniestro. La diferencia entre todas estas modalidades de valoración puede llegar a ser de hasta un 40%, señala Lluch.

¿Y qué pasa si la aseguradora quiebra?

Cuando una compañía aseguradora no puede indemnizarte porque está en quiebra, pasa el caso al Consorcio de compensación de seguros (CCS). Se trata de una entidad pública empresarial a disposición del sector asegurador que tiene, entre otros cometidos, la obligación de liquidar las indemnizaciones en situaciones como esta.

Puesto que los seguros extranjeros no pueden contar con la cobertura subsidiaria del CCS, Lluch aconseja “obviar las compañías de fuera de España”, Se evitará de esta forma lo que ocurrió hace siete años, cuando la quiebra de la holandesa Ineas dejó sin seguro a casi 10.000 españoles.

Fuente: https://economia.elpais.com/economia/2017/07/28/actualidad/1501240703_609504.html